資産運用

2022.12.05

2022.12.13

資産運用に興味を持ちはじめたものの、できれば手元の資金を減らすようなことは避けたいと考える人は少なくありません。

資産運用の手法はいくつかありますが、ローリスクかハイリスクか、どのようなリスクを取れるのかによって、選ぶべき運用商品が決まってきます。

この記事では、ローリスクな資産運用方法をはじめ、ミドルリスクやハイリスクな資産運用を行う時に知っておきたいことを解説します。

資産運用とは、手元にある現預金を預貯金や投資などで運用することにより、効率よく財産を増やしていくということを言います。

そんな資産運用は、大きく「貯蓄」と「投資」の2種類に分けることができます。

貯蓄というのは文字通り「お金を蓄えること」を指し、日頃から銀行に預貯金という形で貯蓄している方も多いと思います。

貯蓄の場合はリターンが少ないものの、その元本は保証されていますので、堅実に資産形成をしていくことに向いています。

一方、投資は元本が保証されないというリスクがあるものの、投資対象の値上がりによって大きなリターンが得られるという特徴を持ちます。

場合によっては、リターンが投資元本の数倍にもなるケースもありますので、自分のリスク許容度と相談しながらどんな商品に投資をしていくのかを検討していく必要があります。

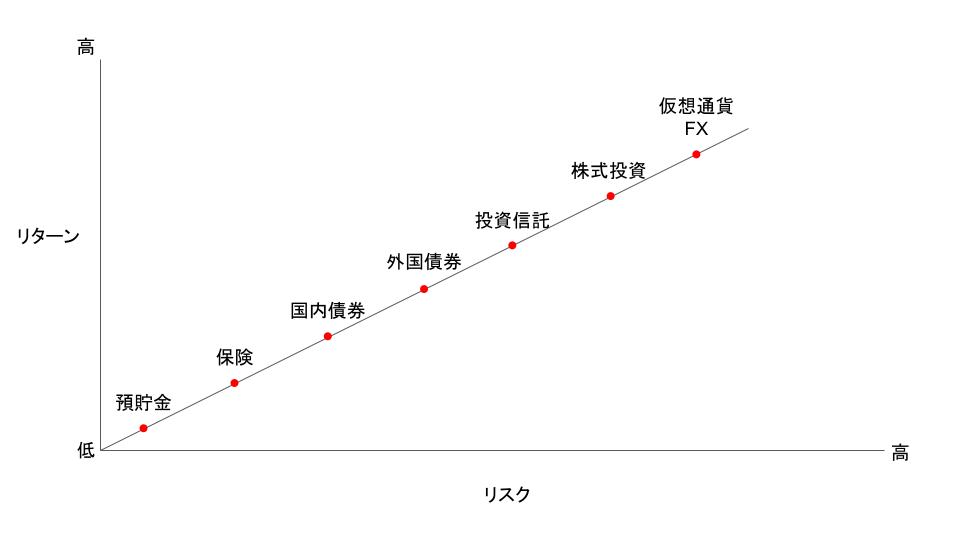

資産運用においては、リスクとリターンは基本的に比例関係にあります。

投資商品別のリスクリターンの関係※イメージ

投資商品別のリスクリターンの関係※イメージ

主要な投資商品のリスクとリターンの関係性について、分かりやすくグラフにしてみました。

ほぼ全ての人が活用している預貯金は、法的整備により元本が保証されているローリスクな運用先ですが、大手メガバンクの普通預金金利は0.001%程度とローリターンとなっています。

それに対し、仮想通貨の代表格であるビットコインは、一年間の間で2倍以上の価格変動のあるハイリスクハイリターンな商品となっており、大きく資産を増やすことができるものの、反対に資産を大きく減らしてしまう可能性を持っています。

また、上記の中間をとった、ミドルリスク・ミドルリターンのような債券などの商品も存在しています。

自分が資産運用に対してどのような観点で考えており、いつまでにどれくらいの規模まで資産運用による利益を得たいのか。どれだけのリスクが取れるのかを真剣に考えた上で、投資先を選ぶようにしてください。

【各金融商品の概要一覧】

それぞれの商品をリスクとリターンの関係に分け、特徴を詳しく見ていきましょう。

【ローリスク・ローリターンの金融商品】

・預貯金

・定期預金

・保険

ローリスク・ローリターンでの資産運用は、投資をして損失を被る可能性は低いものの、リターン(見返り)も少ない方法となります。

銀行の預貯金や定期預金で貯金をしているという場合は、ローリスク・ローリターンの資産運用を行っているとも言えるでしょう。

預貯金や定期預金については、預金保険機構によってその財産が守られています。

具体的にいうと、「利息のつく普通預金や定期預金などについては、1金融機関ごとに合算して、預金者一人あたり元本1,000万円とその利息まで保護される」ようになっているのです。

つまり、預貯金を預けている銀行が突然破綻してしまったとしても、金額の上限こそありますが基本的に元本がまるまる保護されると思って問題ありません。

こうした保護制度のある預貯金や定期預金ですが、金利は非常に低く設定されているため、ほぼ利益は見込めないのが現状です。

ローリスク・ローリターンの商品の中でおすすめなのが、保険商品を活用した資産運用です。

保険商品といえば、定期保険のように「自分に万が一のことがあった時にお金が支払われる商品」だと思っている方も多いかもしれませんが、商品によっては資産運用を目的として財産を増やせるものも存在します。

年金保険や養老保険など、貯蓄性の一面を持つ保険商品であれば、満期まで積み立てることにより、支払った保険料以上の保険金が戻ってくるようになっています。

加えて、元本保証がありますので、保険会社に万一のことがあっても支払った保険料は返ってきます。

また、契約内容によっては自身の身に何かがあった時にまとまった保障も受けられるのがポイント。家庭を持っているような方であれば、残された家族を守れるのも大きなメリットだと言えるでしょう。

保険商品は預貯金よりも金利が高いですが、仕組み自体は非常に単純なため、貯金感覚で始められるのも魅力的だと言えます。

ただし、積立期間の途中で解約してしまうと、タイミングによっては支払った元本を下回り、損失になる可能性も存在します。

保険商品で資産運用を行う際は、長い保険期間で毎月コツコツ積み立てられる金額を設定することが大切です。

今契約している保険商品を見直し、ローリスク・ローリターンな資産運用をしたいという方は、こちらのページもご覧ください。

【ミドルリスク・ミドルリターンの金融商品】

・国債

・社債

・投資信託

ミドルリスク・ミドルリターンでの資産運用は、短期間での利益確保は難しいものの、中長期的に投資することにより比較的高いリターンが得られるのが特徴です。

特に国や地方公共団体、企業などが発行している国債・地方債や社債といった債券は、比較的リスクリターンのバランスが良いことで知られています。

債券とは、国や企業などが投資家からお金を借り入れるために発行する有価証券のことです。

投資家が債券の発行母体に対して債券購入という形でお金を貸し、満期日になったら投資元本が返還されるだけでなく、所定の利子も支払われます。

もちろん債券を発行している先が倒産などしてしまえば元本が返ってこないリスクがありますが、債券の発行母体は国や地方公共団体、大手企業がほとんどですので、ハイリスクとはなりません。

また、個人向け国債の場合は最低金利保証が設定されており、銀行の普通預金や定期預金よりも利率が高いため、「どうせ預貯金で預けておくのであれば債券を購入したい」と考える方も多い傾向にあります。

債券によって元本保証の有無や償還までの期間、受け取れる金利が異なりますので、投資する際はしっかりと注意事項を確認するようにしてください。

ミドルリスク・ミドルリターンの資産運用先として債券以外に人気なのが投資信託です。

投資信託とは、投資信託会社にお金を預け、運用してもらい、それによって得られた利益を分配してもらえるといった資産運用方法です。

いわゆる「投資のプロ」に資産運用を代行してもらえるというイメージになりますが、利益が出ることもあれば、損失が生じることもあります。

加えて元本保証もありませんので、投資した資金がマイナスになることも十分あり得るでしょう。

ただ、積立NISAのように、少額を毎月コツコツ積み立てていくような資産運用方法をとれば、比較的ローリスクで安定的な資産形成ができるというデータもあります。

爆発的な利益確保はできないものの、数年〜数十年単位での中長期的な資産運用を考えているのであれば、投資信託の利用も検討すると良いでしょう。

投資信託を中長期的に運用することの重要性については、「利回り5パーセントで資産運用するには?外しちゃいけない2つのポイント」の記事で詳しく解説しています。

【ハイリスク・ハイリターンの金融商品】

・株式投資

・仮想通貨

・FX

ハイリスク・ハイリターンでの資産運用は、投資した資金がなくなるなどの大きな損失があり得るものの、その分成果が出れば投資金額よりも大きなリターンが見込めるのが特徴です。

特に株式投資がハイリスク・ハイリターンな資産運用方法として知られています。

株式投資とは、株式を発行している上場企業の株を購入し、その値上がり益や配当金、株主優待といったリターンを期待できる資産運用方法です。

企業の業績によって1秒単位で値動きが発生するため、細かな運用が必要になってきます。

元本保証はなく、株価の変動によっては大きくロスを発生させることもありますので、資産運用初心者にはやや難しい投資対象だと言えるでしょう。

また、FXについても非常にハイリスク・ハイリターンな資産運用方法となっています。

異なる国の通貨の売買を通じて短期的な利益を狙っていくのがFXですが、自分の所有している現金以上に投資ができるようになっています。これにより少ない元手で大きなリターンを狙える反面、失敗すると多額の借金を一瞬で抱えるといった大きなリスクも孕んでいます。

FXや仮想通貨は投資というよりも「投機」的な一面もありますので、ハイリスクを享受できるような人以外は手を出さないのが無難かもしれません。

リスクの強度に応じて、さまざまな資産運用方法を解説してきましたが、これらは単体で資産運用する時のリスクにすぎません。

ローリスクで効率よく資産運用するためには、複数の金融商品を対象に、長期で分散して投資をすることが最重要になってきます。

一般的に、長期間の投資を実行することで、利益を最大化できる「複利効果」を享受することが可能です。単利での運用よりも非常に効率よく利益を確保できますので、ローリスクで資産運用をしたいのであれば、短期間で利益を求めるのではなく、コツコツと積み立てていくことを意識しましょう。

もし一時的に損失が出てしまったとしても、長期的に見れば収益を安定させられるはずです。

また、ローリスクで資産運用をするためには、一つのものだけに投資し続けるのではなく、複数の投資先に投資できるように資産を分散させることも大切になってきます。

例えば、全ての資産を日本円で持っていて、日本の株式にだけ投資をしていた場合、日本が局所的に経済に対する打撃を受けてしまえば、保有している資産価値が軒並み下がってしまうことでしょう。

資産運用の世界において、分散投資は非常に大切な概念だと言われています。

資産の一つの価値が下がったとしても、他の資産でその損失を補填できるよう、資産分散によるリスクヘッジを意識するようにしてください。

資産運用の世界において、リスクとリターンは比例関係にあります。そのため、ローリスクな資産運用方法をしていてもなかなか投資による利益を見込めません。

ただ、ミドルリスク・ハイリスクな資産運用方法であっても、長期・分散を意識することで、できる限りそのリスクを抑え、ローリスクで資産運用ができるようになります。

それぞれのリスクに応じた資産形成方法は、この記事で紹介したもの以外にもたくさん存在します。

資産形成に関する金融商品の違いをもっと一覧にして知りたいという方は「資産形成RANKING」のサイトもご覧ください。